Платежи по обслуживанию внешнего долга в разы превышают чистый экспорт

Платежи по обслуживанию внешнего долга в разы превышают чистый экспорт

Внешний долг имеют многие страны - как развивающиеся, так и развитые. При умелом построении системы управления внешний долг становиться одним из двигателей развития экономики и повышения уровня жизни народа.

И с этой точки зрения история заимствования долгов, его структура имеют большое значение, так как показывают, какие хозяйствующие субъекты, госорганы их заняли, в каком объеме, на какие цели и какая отдача от них ожидается (или уже есть) для экономики и для повышения уровни жизни народа.

История заимствования внешних долгов РК возникла с начала Независимости. За все это время внешний долг (ВД) РК неуклонно рос и по состоянию на 01.07. 2017 года, по данным Нацбанка (НБК), достиг $167,9 млрд.

Структура ВД по состоянию на 01.07.2017 года выглядит следующим образом:

Органы государственного управления заняли $12,2 млрд, или 7% от всего ВД;

Банки – $6,7 млрд (4%);

Национальный Банк РК – $1,1 млрд (1%);

Другие сектора – $52,9 млрд (32%);

Прямые инвестиции: межфирменная задолженность – $92,6 млрд (56%).

Сразу же отметим характерную особенность ВД РК - заемщики по позициям "Прямые инвестиции" и "Другие сектора" суммарно имеют ВД в сумме $145,5 млрд, или 86,7% от всего внешнего долга РК.

Публичные данные НБК показывают, что почти 80% прямых инвестиций направлены на добычу нефти и природного газа.

В разделе "Другие сектора", по данным НБК, включены и организации, контролируемые государством, внешний долг которых возрос до $52,9 млрд (!).

Правительство РК и НБК осознавали, что плохое управление внешним долгом приводит к плохим результатам: превращение его (ВД) в бремя для экономики и населения, к деформации состояния платежного баланса, к разрушению обменного курса национальной валюты и к его обесцениванию и т.д.

И в целях достижения качественного управления за ВД еще в 2006 году указом президента была утверждена "Концепция по управлению государственным и валовым внешним долгом".

Приведем лишь несколько выдержек из этого документа.

Целями Концепции являлись – "формирование единой и эффективно функционирующей системы управления долгом страны, позволяющей снизить существующий уровень валового внешнего долга страны до уровня 65-70% к ВВП; "удерживать валовой внешний долг страны на безопасном для страны уровне в долгосрочной перспективе"; "качественно управлять государственным долгом, долгом организаций с преобладающим участием государства, способствовать эффективному регулированию вопросов заимствований частным сектором на внешних рынках ссудного капитала".

Но как эти стратегические цели Концепции были выполнены нашими государственными топ-менеджерами?

Сразу отметим, что лишь с кризисных 2008-2009 годов внешний долг РК вырос на 149% и по отношению к ВВП (2016 год) достиг 124,3%.

Соответственно, цель Концепции снизить внешний долг до 65-70% к ВВП и удерживать в долгосрочной перспективе на безопасном для страны уровне, была успешно завалена.

Для сравнения: в ЕС в качестве одного из критериев возможности присоединения к Экономическому и валютному союзу (вступления в "зону евро") используется показатель отношения долга к ВВП не выше 60%.

Далее вкратце рассмотрим основные моменты, к чему привело и как это отразилось на экономике, на уровне жизни народа невыполнение программных положений указанной Концепции.

Перейдем сразу же к степени тяжести внешнего долга РК, какой он, тяжелый или приемлемый для экономики РК и населения.

Степень тяжести внешнего долга определяется несколькими показателями, такими как отношение суммы внешнего долга страны должника к ее ВВП или отношение платежей ВД к объему экспорта.

В своих аналитических материалах НБК использует показатель отношения валового экспорта к платежам ВД, не учитывая отток иностранной валюты по импорту.

Но для выяснения реальной тяжести ситуации вернее будет использовать показатель отношения платежей по ВД к чистому экспорту (то есть за минусом импорта) как объективный показатель способности страны обслуживать свой ВД. Этот показатель будет использоваться при построении графиков.

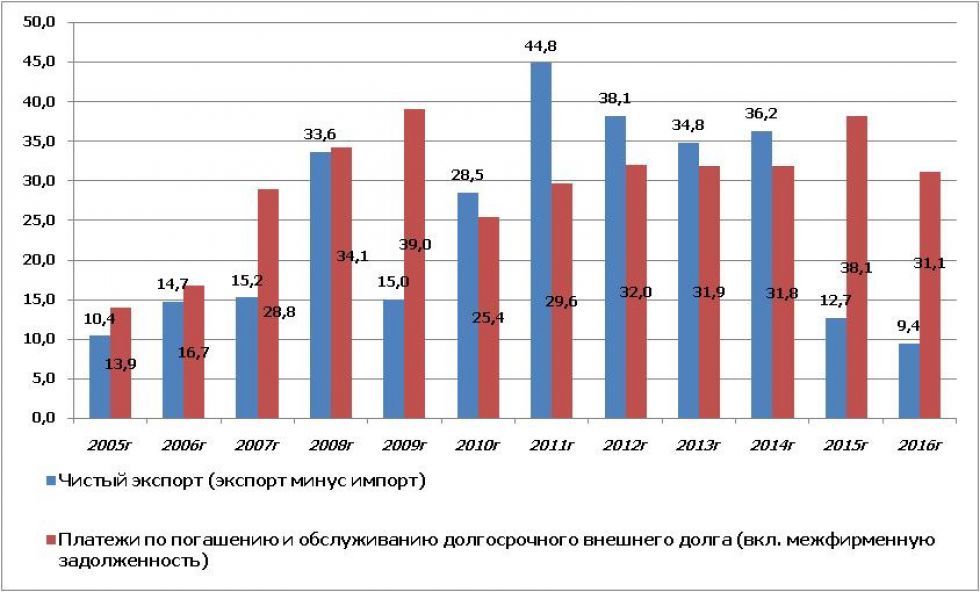

График №1. Сравнительная диаграмма объема платежей по погашению и обслуживанию внешнего долга РК (вкл. межфирменную задолженность) с чистым экспортом РК (с 2005 года по 2016 год).

Источник: составлено автором на основе данных НБК и КС МНЭ.

Как видно из графика №1, платежи по обслуживанию долгосрочного внешнего долга с 2005 года начали превышать чистый экспорт (ЧЭ). Так, платежи за ВД выросли с $13,9 млрд (2005 год) до $34,1 млрд (2008 год). А в кризисный 2009 год объем платежей за ВД вырос до $39 млрд (!), превысив ЧЭ в 2,6 раза.

В 2011-2014 годах превышение ЧЭ над платежами за ВД начало убывать: 2011 – $15,2 млрд, 2012 – $6,1 млрд, в 2012 - $2,9 млрд и в 2014 – $4,4 млрд. Это было связано с восстановлением цен на нефть, а затем и их снижением.

Но тягостная ситуация сложилась в 2015 году из-за дальнейшего падения цен на нефть. Платежи за ВД превысили ЧЭ в 3 раза, а в 2016 году уже в 3,3раза.

Движение тренда платежей по ВД, начиная с 2005 года по 2016 год, видно через их долю в ЧЭ.

График №2. Доля платежей по погашению и обслуживанию долгосрочного внешнего долга в чистом экспорте РК (вкл. межфирменную задолженность)

Источник: составлено автором по данным НБК.

График №2 со всей очевидностью показывает, что периоды, когда платежи за ВД были относительно приемлемыми, они были связаны с периодами высоких цен на нефть.

Так, подскок доли платежей за ВД в ЧЭ до 260% был вызван падением цены на нефть с $143,95 (по состоянию на 03.07.2008 года) до $33,73 (26.12.2008 год), или в 4,3 раза (кризис 2008 года). Соответственно, ухудшились ключевые макроэкономические показатели. Так, в 2009 году экспорт РК упал с $71,9 млрд (2008 году) до $43 млрд (- 38,9%), а импорт снизился на 24,7%, или до $28,9 млрд, и ЧЭ уменьшился до $14,1 млрд.

В графике №2 также видно, что с 2010 по 2014 год доли платежей за ВД в ЧЭ колебались в относительно приемлемом интервале от 66% до 92%. И в этот период фиксированный курс тенге держался с относительно плавной девальвацией от 149,97 т/$ до 163,9 т/$.

Самый большой подскок доли платежей по ВД в ЧЭ произошел в 2015-2016 годах - до 300% и затем до 330%, и они были вызваны дальнейшим падением цен на нефть.

Так, по состоянию на 13 января 2015 года цена за баррель упала до $45,13, а к 20 января 2016 – до $26,01. Средняя цена нефти в 2015 году составила $52,3, а за 2016 год - уже $46,65 за баррель.

Экспортная выручка 2015 года (по сравнению с 2014 годом) упала на 42%, до $46,5 млрд, импорт снизился на 23,4%, до $ 33,8 млрд, и ЧЭ составил всего $12,7 млрд.

Отношение внешнего долга к стоимости экспорта в 2015 году выросло до критического значения - 330% (!).

Счет текущих операций платежного баланса в 2015 году стал отрицательным -$5,1 млрд, а в 2016 году уже -$8,5 млрд.

Правительство и НБК были вынуждены с августа 2015 года отпустить тенге в свободное плавание.

Таким образом, как видно, платежи по обслуживанию внешнего долга прямо влияют на состояние платежного баланса РК. И его истощение (и валютного рынка), вызвавшее непрерывную девальвацию тенге и в последующем ускорившее его крах, было связано не только с падением цены на нефть, как источника поступлений иностранной валюты, но и с большими объемами платежей по увеличивающему внешнему долгу РК как каналу, направленному на отток валюты из страны.

Еще об одной проблеме. Могут быть мнения, что все страны, включая и развитые, имеют большой ВД. И это действительно так. Например, Германия по итогам 2015 года имела внешний долг порядка 149% к ВВП. Но принципиальное отличие ситуации заключается в том, что фундаментальная способность обслуживать ВД у этих стран находится внутри высококонкурентной экономики. А недиверсифицированная и неконкурентоспособная экономика РК в корне отличается от этих развитых экономик, так как она критически зависима от продажи нефти.

Для перехода к заключительной части рассмотрим график №3.

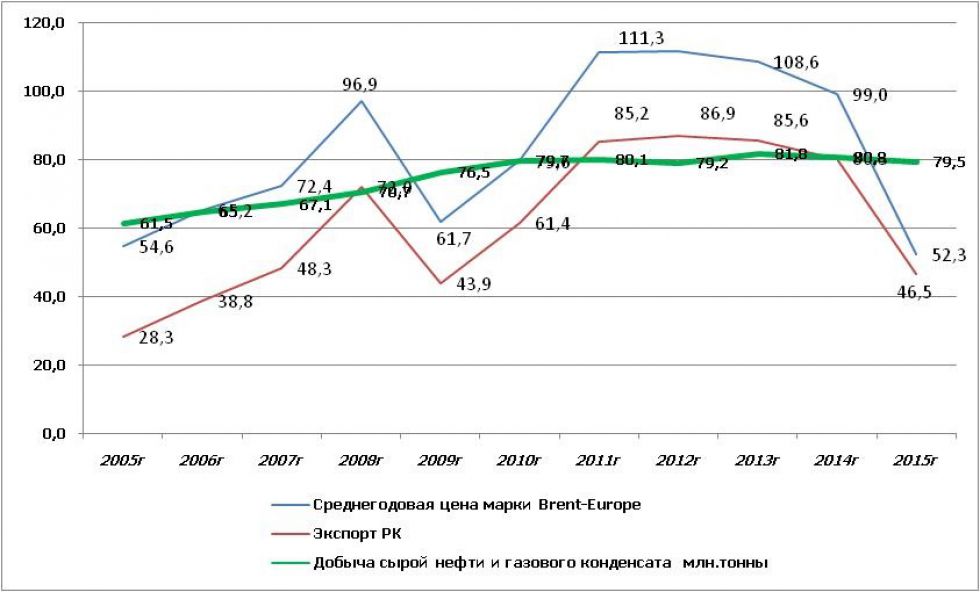

График №3. Тренды среднегодовой цены нефти марки Brent – Europe, экспорта РК и добычи сырой нефти и газового конденсата (с 2005 года по 2015 год)

Источник: составлено автором по данным НБК, КС МНЭ и US Energy Administration.

Как видно из графика №3 добыча нефти и газового конденсата с 2010 года, как главного источника поступлений иностранной валюты, остается практически неизменной. В то время когда внешний долг за этот период увеличился на 133% (а к 01.01.07 года еще на 6,5%) и достиг $ 167,9 млрд (!). Соответственно, за этот период выросли и платежи за обслуживание внешнего долга с $25,4 млрд до $38,1 млрд в год.

Поскольку интервал колебаний доли платежей за ВД в ЧЭ от 66% до 92% в графике №2 соответствуют цене нефти от 100 и выше в графике №3. И один из выводов, вытекающих из этих графиков, это то, что для обслуживания такого большой внешнего долга без ущерба другим макропоказателям и обменному курсу тенге, цена нефти должна быть не менее $100 за баррель.

И другой вариант связан с наращиванием добычи нефти и газа (одновременно осуществляя структурные реформы). Их реализация должна быть кратно увеличена. Но это является невыполнимой задачей, поскольку упирается в трудно разрешаемые проблемы, связанные как с увеличением самой добычи, так и удорожанием их себестоимости, транспортировкой по чужой территории, с покупательской емкостью рынка, усилившейся конкуренцией и геополитикой и т.д. И само дальнейшее углубление сырьевой экономики становится тупиковой.

Графики №№1-3 показывают, что на случай падения цены на нефть и соответственно экспорта РК, правительство, НБК не имели никаких вариантов, облегчающих удары этих шоков по экспорту, по тенге и по уровню жизни населения.

Единственным вариантом остались средства из Нацфонда: его участие в спасительных мероприятиях возрастает.

Например, в текущем году доля средств Нацфонда в структуре источников республиканского бюджета достигнет 46,3%. Эти средства, вероятно, примут участие и в погашение платежей по ВД государственных органов, организаций, контролируемых государством, и квазигосударственных структур.

Следует учесть еще одно важное обстоятельство: 95,7%, или $160,6 млрд внешних долгов Казахстана, имеют долгосрочный характер заимствования. И поэтому при сохранении невысоких цен на нефть давление платежей по внешним долгам на экономику и на обменный курс тенге будет иметь длительный и увеличивающийся характер. И проблема большого внешнего долга РК будет лишь обостряться.

Ratel.kz, 06.10.2017